Почему 10-летний выпуск евробондов неэффективный и что скрывает Минфин

Украина завершила размещение 10-летних еврооблигаций под 4,375% годовых, и сегодня на счета Укрэксимбанка поступят €1,25 млрд.

«Теперь в СМИ начнут разгонять новости о гении министра финансов Оксаны Маркаровой, стабильности в стране и доверии инвесторов, которую обеспечит Нацбанк. Этими новостями будут заполнят «пустоту в головах», чтобы доказать чрезвычайно высокую эффективность НБУ и правительства. Однако, на самом деле, размещение 10-тилетних бондов Украины является дорогим и неэффективным», — прокомментировал событие народный депутат, заместитель председателя Комитета Верховной Рады по вопросам финансов, налоговой и таможенной политики Александр Дубинский.

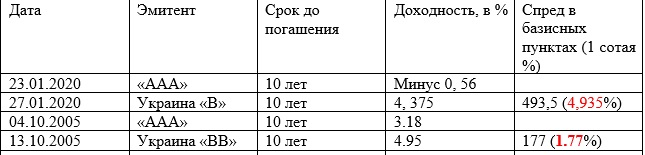

Чтобы сделать правильные выводы по этому выпуску бондов, достаточно сравнить итоги размещения с аналогичными выпусками в евро за аналогичный период. Они имеют более высокий рейтинг — эталонные облигации (benchmark).

«Чем меньше разница (спред) в базисных пунктах между доходностью эмитента с бенчмарком, тем эффективнее выпуск. Если речь идет о сравнении выпусков одного эмитента, например, Украины, то необходимо поднять данные Европейского центрального банка о доходностях облигаций эмитентов с кредитным рейтингом «ААА» по датам, и сравнить с показателями единственных двух выпусков Украины (2005, 2020 гг.). Получится следующая картина: выпуск 2005 года приблизительно на 3,16% годовых менее эффективный, чем выпуск 2020 года», — подчеркнул Дубинский.

Важный нюанс: объем заявок на свежий выпуск евробумаг в 5,6 раз превышал сумму размещения — он составил €7 млрд. Это говорит о том, что коридор доходности был излишне широк, и снова-таки подтверждает завышенную ставку. Это понимают наши специалисты, это понимают эксперты за границей, потому недалекая реакция Маркаровой и натянутый оптимизм Минфина, наверняка насторожит иностранных экспертов. Они сразу увидят во всем либо тотальную некомпетентность, либо банальный популизм.

«Инвесторов может напугать утверждение Маркаровой в релизе Минфина: «…ми поставили другу точку на кривій дохідності в євро». Поскольку министр финансов должен понимать, что кривая доходности, как всякая кривая, строится минимум по трем точкам. Точки кривой доходности эмитента (доходность — срок до погашения) соответствуют котировкам на определенный момент. Поэтому облигации с разнесенными по времени сроками обращения (2005-2015 и 2020-2030) для построения кривой доходности облигаций Украины в евро одновременно использоваться не могут. В стране, где в министерстве не понимают, зачем нужна кривая доходности, как строится и для чего используется, говорить об управлении долгом не приходится», — отметил Александр Дубинский.

При такой бездарной оценке и странном подходе к украинским бондам и госдолгу в целом — ни о каком существенном сокращении расходов по долговым выплатам, говорить нельзя. 25-30% госбюджета продолжит уходить кредиторам. Не на развитие страны и повышение социальных стандартов, а именно на долги. Ведь платит по ним не Маркарова и Ко, а народ Украины. Он же страдает от тотального популизма и бездарной долговой политики.

Андрей Пшеничный для сайта dubinsky.pro

Комментарии